文|新熵 思原

編輯丨櫻木 九黎

對于52TOYS、TOPTOY等二線潮玩企業而言,能否構建起“IP孵化-產品創新-場景體驗-文化輸出”完整的生態模式,正成為決定產品是否能快速且持續接觸消費者的關鍵變量。

最近的潮玩圈可謂是異常火熱。

先是名創優品旗下的潮玩集合店TOPTOY傳出拆分上市的消息。隨后泡泡瑪特家族的“當紅炸子雞”LABUBU新品開售,引發炒作熱潮。近日,號稱“不做第二泡泡瑪特”的52TOYS向港交所遞交IPO招股書沖擊主板上市。

毋庸置疑,在泡泡瑪特憑借LABUBU風靡全球、“谷子經濟”概念持續升溫之際,登陸資本市場、享受資本紅利成了共同目標。

不過,消費市場異乎尋常的火熱以及資本帶來的“常態化”熱潮,也引起市場擔憂,尤其是以TOPTOY、52TOYS為代表的潮玩新勢力,他們的模式是否能夠帶來商業價值?是否具備護城河?這些排隊IPO的潮玩公司,究竟是在搭建商業神話的基座,還是在堆砌隨時可能崩塌的泡沫?值得一番拆解。

二線玩家還沒護城河

自泡泡瑪特點燃IP經濟熱潮后,潮玩成為新消費中最受關注的賽道之一。甚至與此前的AI相似,似乎只要與潮玩沾邊的公司,就會一股腦地被視為高利潤或者高估值的象征。但冷靜下來看,TOPTOY的運作模式和52TOYS的招股書中,也揭露了行業的另一面。

TOPTOY雖背靠名創優品的全球供應鏈,2024年營收達9.8億元,但其門店模型仍停留在“大而全”的集合店模式,平均單店面積約300㎡,SKU超5000個,坪效與泡泡瑪特相差甚遠,極易陷入“規模擴張 -成本高企-利潤稀釋”的怪圈。

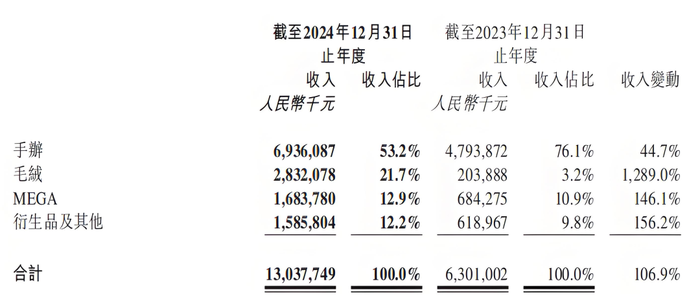

圖/52TOYS招股書

翻開52TOYS的招股書,一組數據也格外刺眼,2024年其自有IP收入占比僅 24.5%,授權IP貢獻了64.5%的營收。以其核心爆款“蠟筆小新”系列為例,2024年,公司營收為6.30億元,而蠟筆小新玩具整體實現GMV超過3.8億元。這意味著,公司2024年6成營收大致可以看作是由蠟筆小新貢獻的。

但高額的授權費用(分成比例達18%-22%)和嚴格的銷量對賭條款,讓52TOYS在享受短期流量紅利的同時,卻不得不承受凈利潤率持續下行的陣痛——2024年其凈虧損同比擴大69.6%。值得注意的是,2027年,蠟筆小新的授權將到期,迪士尼多個IP授權則是2025年即到期,公司在續約意向及成本上存在一定變數和風險。

潮玩行業的“二八定律”正在加劇。塔尖的樂高與泡泡瑪特,牢牢把控著利潤高地:樂高憑借近百年的品牌積淀和萬項專利技術,在亞太地區的毛利率接近70%,其“機械組”產品在大中華區仍然超高溢價。泡泡瑪特構建起“藝術家經紀+IP孵化+全產業鏈運營”的生態閉環,營收幾乎均為自有IP貢獻,并且2024年經調整凈利潤達34億元,接近52TOYS全年營收的5倍,TOPTOY的3倍還多。

中腰部玩家的處境則愈發艱難。52TOYS的35個自有IP中,除“BEASTBOX”機甲系列在男性玩家群體有一定認知度外,其余IP的市場聲量幾乎可以忽略不計。其庫存周轉天數從2022年的145天增至2024年的198天,意味著新品上市后需要近7個月才能消化完畢,遠高于泡泡瑪特102天的周轉效率。

過度依賴授權IP的本質,是企業主動放棄了產業鏈的話語權。版權方掌握著IP的定價權、衍生品開發權甚至銷售渠道控制權:比如日本萬代要求合作方必須采用指定的ABS材料,這就會導致企業生產成本增加。迪士尼對《星球大戰》IP的新品發售時間嚴格把控,錯過圣誕銷售季意味著全年營收減少20%以上。

更致命的是,當授權到期后,企業往往面臨“裸泳”危機。并且這種商業模式的脆弱性,在資本市場已有所體現。52TOYS的IPO估值較2023年D輪融資時縮水53%機構投資者普遍質疑其“離開爆款IP能否持續增長”。正如一位資深投行人士所言:“當企業營收的60%以上依賴外部IP時,本質上就是版權方的代工廠,隨時可能被新的合作方取代。”

產業轉型下也有新思路

不過以潮玩頭部企業也為行業提供了新出路。潮玩早已不再是以盲盒為主的商品售賣邏輯,而是一套完整的情緒產業。產品多元化、IP+場景運營、內容賦能、收藏品等等,這些都是潮玩的新興市場,潮玩公司如何把握,將會是未來的考題。

數據顯示,2024年傳統潮玩盲盒的增長速度已經放緩至15%,較此前已有大幅回落,也標志著潮玩行業正式告別“盲盒驅動”的1.0時代。頭部企業的應對策略,更是揭示出產業升級的底層邏輯。

泡泡瑪特的LABUBU系列,用三年時間完成從“盲盒單品”到“情緒符號”的蛻變。2024年LABUBU系列營收突破30億元,同比增長726.6%,其中收藏級手辦占比達45%,,證明潮玩正在從“廉價快消品”升級為“情感消費品”。

年輕人早就有經濟能力去為自己的情感需求支付高溢價了。在他們的情感需求中,用好物彰顯個性 ,是亙古不變的訴求。

頭部企業的產品矩陣正在發生質變。從泡泡瑪特的財報也能看出,其已經形成“盲盒+手辦+MEGA珍藏系列+衍生品”的四維結構,其中MEGA系列貢獻16.8億元,占比12.9%,成為高端市場的破局點。

IP+場景運營的模式也是頭部企業的破局方式。北京朝陽公園內的“泡泡瑪特城市樂園”,將IP植入沉浸式場景。無獨有偶,樂高也通過主題公園形式的親子主題綜合度假區,在品牌推廣方面發揮了重要作用。

當潮玩超越商品范疇,內容便成為核心競爭力。比如泡泡瑪特自研的手游《夢想家園》實現線上種草反哺線下消費;樂高通過開發自己的《樂高大電影》對經典IP進行影視化二創,加深消費者對IP的情感連接,延長了IP價值周期。

頭部企業正在通過豐富的產品、場景、內容來反哺IP價值,這也為二線潮玩企業指明了未來的發展方向。只是對于其他潮玩企業來說,照搬是不可取的,差異化也是不可避免的。從商業模式上來看,本質是跳脫賣玩具這個小圈,轉而去兜售情緒解決方案。差異化的是,規模體量和發展階段的不同,便意味著需要不同的解決方式。

52TOYS也意識到了這點,今年3月,萬達電影、儒意星辰等企業1.44億元注資,在相關公告中,萬達電影表示,將與52TOYS開展戰略合作,雙方將在IP玩具產品的開發及售賣、市場營銷和其他相關領域展開戰略合作,充分發揮各自優勢,實現互利共贏。

這不單是資金上的輸血,更是文化產業的融合。潮玩制造者們的商業故事不斷產出續集,正是因為它擊中了時代浪潮下消費者對理想自我的認同,而潮玩也從簡單的小玩偶,躍升為了情緒奢侈品,這也給后來者提供了發揮空間。

出海既分高下也決生死

潮玩市場增長的另一個關鍵點,是全球化布局的全面爆發。國內頭部廠商也開辟了從引進IP到文化輸出的新道路。

一般情況下,傳統認知都會認為在海外玩具市場中迪士尼、漫威等歐美經典IP版權居于優勢地位,但從東南亞到歐洲再到北美,以LABUBU為主的國產IP爆火,也能看出海外市場在發生改變。

一個數據是,2024年泡泡瑪特港澳臺及海外市場收入達50.65億元,同比激增375%,占總營收比例逼近40%。其中,北美市場以7.2億元收入實現560%的同比增長。更值得注意的是,財報電話會上透露,2025年第一季度北美市場營收已超2024年全年,全年有望挑戰2020年集團總營收(25億元)規模。

我國潮玩出海開辟新的增長曲線已是大勢所趨。比如,卡游上市后加速進軍東南亞、日韓等地區。布魯可的產品也通過亞馬遜、玩具反斗城等渠道,進入了包括美國、東南亞和歐洲在內的海外市場;此外,52TOYS在2024年末的海外授權店已達16家,海外收入的復合年增長率超100%。

但海外興趣消費市場到底有多大?復盤全球頭部相似消費上市公司去年業務的盈利情況,可以發現:國產品牌在全球市場上的高增長并非單純由于全球市場規模的增加,更多是來自于此前的低基數,以及海外消費者的新鮮感。

典型的例子便是擁有變形金剛這一王牌IP的孩之寶,其去年北美地區消費品業務收入增長僅2%,歐洲地區甚至下跌10%。

這便意味著,52TOYS、TOPTOY這些依賴經典IP的企業,難以在全球化競爭中與海外巨頭形成差異化。簡單平移國內火熱的IP,也會面臨新奇感消退和長線運營的難題。所以潮玩出海不能簡單復制國內的經驗,而是需要深入的本地化探索,一步一個腳印獲得海外消費者的認同感。

中國企業在尋求趕超迪士尼、樂高等國際IP巨頭,并在全球范圍內實現原創能力與產業生態的跨越式發展過程中,必須依托雄厚的資本支持。這就不可避免地導致市場參與者的顯著分化,也必將淘汰更多玩家。

2025年,LABUBU風靡全球,潮玩企業排隊上市,這背后既是資本的狂歡,也是行業成熟的象征。只是當52TOYS在招股書風險提示中寫下“公司面臨與IP授權協議及第三方IP版權方和授權方有關的各種風險”。當TOP TOY創始人孫元文反對二級市場上不合理的高價,這些表述背后,是企業對自身定位、對行業的重新認知。

當熱度消散、行業回歸理性,我們自然能看到,未來的潮玩市場將會是“生態為王”——能構建起“IP孵化-產品創新-場景體驗-文化輸出”完整生態的企業,終將穿越周期,成為時代的神話;而依賴外部資源、缺乏核心競爭力的玩家,即便成功IPO,也不過是資本市場的短暫泡沫。

潮水終將退去,留在灘涂上的,是扎實的腳印,還是易碎的泡沫,時間自會給出答案。

參考資料:52TOYS招股書、名創優品2024年報、泡泡瑪特2024年報港股研究社,《排隊IPO的潮玩公司:左側是深海,右側是烈火》