文 | 娛樂資本論 亞娜

“便利店全家桶,差一個全家,三缺一。”

“不懂就問,為什么同品類的全家和羅森會開在一起?”

本土便利店巨頭“美宜佳”以37943家門店斷層式領跑后,仍然以每年新增4000多家店的速度狂奔,外資三巨頭(711、羅森、全家)和區域化便利店也在向著“萬店規模”里程碑大步邁進,市場端的直觀感知是街頭小巷的便利店越開越密集,離得越來越近。

同樣卷向萬店規模的還有量販零食門店,在同一家街區亦常看到趙一鳴零食、好想來超市等緊挨著出現。鳴鳴很忙(趙一鳴零食、零食很忙)、萬辰集團旗下量販零食門店(好想來、老婆大人)率先突破了里程碑,以翻倍于美宜佳的拓店速度狂飆,截至2024年門店數均突破1.4萬家。

當趙一鳴零食以1.8元的可口可樂價格撕開便利店的價格防線——便利店行業正陷入前所未有的生存博弈。

零食量販折扣店不僅以“低價+一站式購物”擠壓傳統便利店的生存空間,更通過搶占社區選址、蠶食煙草客流等方式直擊行業痛點。

“拿不到煙草證的物業被便利店放棄,而空出來的場地資源順勢被零食折扣店填補。”有資深零售行業人士表示,量販零食門店的急速擴張在一定程度上對便利店業態造成了擠壓。

與此同時,身處白熱化競爭中的便利店行業也陷入了前所未有的內卷。

外資三巨頭加速下沉,羅森小店橫掃縣域;高毛利的鮮食戰場廝殺升級,“一日五餐”成標配,毛利率沖至40%;自有品牌市場滲透率突破83%,卻陷同質化困局。

內憂外患之下,便利店普遍以鮮食餐飲化破局同質化,以自有品牌戰略重構壁壘,甚至押注前置倉與即時零售提速效率。

這場由“商品零售”向“生活方式平臺”的轉型之路,能否抵御零食量販的跨界沖擊?當鮮食供應鏈與自營品牌成為核心戰場,便利店又該如何在價格與品質之間找到破局點?

作為新零售最火熱的兩大業態,量販零食折扣和便利店行業正在迸發出激烈火花。

量販零食行業代表鳴鳴很忙在2024年新增門店達到約7800家,GMV達到555億元;而同期便利店巨頭美宜佳的新增門店達到了4095家,美宜佳董事長張國衡在2025中國便利店大會上提到其2024年利潤增長為雙位數,雖未提及銷售額,但美宜佳早在2023年其銷售額已經達到542億元。

從銷售額規模上看兩者不相上下,但從擴店速度來看,鳴鳴很忙達到了美宜佳的近一倍。由此可見,量販零食折扣業態的急速擴張已經對便利店行業形成了緊逼之勢。

而且,量販零食行業并不是只有鳴鳴很忙一家。僅在2024這一年,好想來母公司萬辰集團就開出了9776家量販零食店,截至2024年底,萬辰集團和鳴鳴很忙的門店數雙雙突破1.4萬。而零食有鳴門店數量在創立兩個半月便突破了1000家,當前門店總數已達到3500+。

“加速擴張”也是2024年便利店行業的主旋律。根據中國連鎖經營協會(CCFA)發布的《2024年中國便利店TOP100》,截至2024年底,TOP100企業門店數合計19.6萬家,對比2023年的18.2萬家,同比凈增1.4萬家,增幅達7.7%。

羅森成為外資三巨頭中門店數量最多的,以6652家門店位列第五;711則是在三家中過去一年門店增速最快的,其門店數量凈增733家至4639家門店,凈增數量為羅森的2倍;全家便利店以325家門店增速,位列第十二,門店排名較去年再次下滑一名。

以美宜佳為代表的本土便利店呈現迅猛擴張之勢。美宜佳在2024年新增4095家門店,位列第一。本土便利店賽道還殺出一匹黑馬,“左鄰右舍、生活驛站”,作為馳騁控股集團股份有限公司旗下的連鎖商超,在2024年首次進入了便利店TOP10的隊列,兩個品牌以共計5310家門店,位列第七。

值得一提的是,由量販零食折扣起家的鳴鳴很忙們,近年來也開始轉向類似于便利店的“省錢超市”、“批發超市”新業態,商品品類從單一零食,擴大至日化、生鮮凍品等領域,瞄準消費者“一站式購物”的需求。

據不完全統計,當前跨界入局硬折扣超市的量販零食折扣品牌已有至少6家,包括鳴鳴很忙、零食有鳴、愛零食、零食優選、萬辰集團、恰貨鋪子等。

毋庸置疑,量販折扣店進軍批發超市業態,對超市和便利店的生意造成了一定威脅。“我家旁邊開了趙一鳴零食之后,很少再去超市和便利店了,同樣的飲料價格便宜一大半。”深圳白領Lisa表示。

最直觀的挑戰來自于價格上的對比。據招商證券發布的《量販零食店行業研究》報告顯示,商超價格高于量販零食店約20%~75%,便利店價格高于約44%~85%,電商價格高于約7%~59%。以一聽330毫升的可口可樂為例,鳴鳴很忙旗下趙一鳴品牌門店售賣1.8元;便利店渠道價格為3元,高于量販零食店62%;電商渠道價格為2.8元,高于量販零食店51%;商超渠道價格為2.5元,高于量販零食店35%。

其次在于門店選址上的爭奪,《2024年中國便利店發展報告》中提到,2023年社區型便利店發展趨勢明顯,住宅區門店占比超9成,零食折扣店社區店占比在80%以上;標準便利店經營面積不少于120平米,零食折扣店普遍在120平米以上,比如鳴鳴很忙官網要求是150平米以上,好想來是120平米以上。

這意味著兩大業態在選址策略和門店面積上都十分接近,一個適合開便利店的場地也十分適合開零食折扣店,進一步造成了優質選址資源的爭奪。

重要的一點在于,受制于煙草證的總量控制,高度依賴通過煙草獲客的便利店獲證難度再度被提升。

通常來說,煙草類產品為便利店銷售額貢獻比高達三分之一。廣東天福便利店董事長歐陽華金曾表示,“如果沒有煙草銷售,可能銷售會減少一半。”

據行業人士透露,便利店拿煙草證難度頗高,如學校、醫院附近已有煙草證的其它業態店要有一定距離才能許可辦理。“很多拿不到煙草證的物業被便利店放棄,而空出來的場地資源順勢被零食折扣店填補,這就造成了便利店生存空間的進一步被壓縮。”一位資深零售行業人士表示。

此外,相較于便利店這門高成本、高毛利的生意,定價相對較低的折扣零食超市走的是薄利多銷的低毛利、高周轉生意。以鳴鳴很忙為例,招股書顯示,2022年至2024年期間,鳴鳴很忙的毛利率穩定在7.5%至7.6%區間,遠低于711的20%-35%,美宜佳的25%-28%。

為了提升毛利率的,一些零食折扣品牌已經開始拓寬經營品類,引進便利店品類也是一大策略。如,湖南戴永紅零食品牌就在去年開始在門店里引進了茶葉蛋、關東煮等鮮食品類,并在官網將其定位更改為“烘焙、鮮食、堅果與炒貨工廠”。

而在長沙、南京等夜生活豐富的新一線城市,零食折扣店們也開始推行16小時或24小時營業時間,試圖通過延長營業時間來吸引更多年輕客戶群。這也是對便利店業態的一大沖擊。

除了零食折扣店外,一些零食、消費品牌也開始跨界布局便利店業態。

三只松鼠的“一分利便利店”定位在“一家人一起開一家店”,主打“便利,更便宜!”,目前在皖南已經有50家店正在籌建中,到2025年底,計劃簽約門店將超過500家。

同樣作為跨界入局者的還有庫迪咖啡,它以跨界翻牌夫妻老婆店為目標,今年2月推出便利店店型,增加冰淇淋、西式烤腸等引流品類和熱食產品,并通過0加盟費模式進一步瓜分下沉市場。庫迪的野心是依托現有10000家門店規模效應,在年底達成5萬家門店。

此外,零售巨頭沃爾瑪、高鑫零售旗下的大潤發超市都在加速“便利店化”轉型。

回到便利店行業自身,它正在剝離“便宜零售”的屬性,邁入“生活方式平臺”的新階段。

其中一個最重要的標簽就是——鮮食。

當包裝食品的競爭優勢被零食量販業態瓦解,鮮食因需即時加工和冷鏈配送,難以被復制,反而成為了便利店不可替代的壁壘。

另外,相較于其它品類,鮮食產品的毛利率普遍較高,能夠有效拉動盈利能力增長。以羅森和全家為例,快餐鮮食銷售占比高達40%,毛利率接近40%,而相較之下其它產品毛利率只有27%。

當前,一場“鮮食革命”正在席卷整個便利店行業。上述《報告》顯示,過去一年便利店企業積極探索“便利店+食堂”模式,90.4%的便利店開展了鮮食銷售,同時融入咖啡和烘焙等餐飲多元業態,強化自身的質價比優勢。

外資三巨頭全家、羅森、711持續加碼熱食領域;本土便利店美宜佳將鮮食作為重點發展方向,將飯團、便當、關東煮、咖啡、熱飲區當做門店成為標配;跨界入局者庫迪咖啡也瞄準了便利店鮮食賽道,以咖啡為主題,新增了冰淇淋、西式現制蛋撻、西式烤腸等熱銷引流產品;鮮食領域也是鳴鳴很忙在2025年的關鍵發展方向之一。

整體來看,以外資三巨頭為范本,便利店鮮食業務正經歷從“商品供應”向“餐飲解決方案+情緒價值”的深度轉型,核心變化體現在三大方向。

首先是“餐飲化”戰略定位升級。去年全家便利店繼續發力便利店餐飲化戰略,將“一日五餐”經營策略升級,重構商品結構,新增現煮撈面、鹵味熱食、現烤葡撻等品類,強化“便利店即食堂”的定位;羅森則通過現烤串燒、小龍蝦肉夾饃等即食熱食吸引即時消費,即便是“20-50平米”的羅森小站,也將鮮食作為優勢板塊,以自產鮮食、甜品、關東煮、炸串為主;711則在廣州試水“7-ELEVEn小食堂”,主打現制、現烤、現榨,包括西式快餐和中式米飯快餐。

另外,在門店升級上,通過治愈系場景化空間打造,為消費者提供情緒價值成為了重要發力方向。如,全家改造門店用餐區,增設暖光休憩區、創意貼紙等元素,打造“治愈空間”,滿足都市人情感需求。

其次是,健康化、地域化和小份量化的產品創新趨勢。一方面加入了中式爆品,類似“安格斯肥牛飯”的便當產品大受歡迎;而羅森推出了零蔗糖甜品,711引入沙拉鮮切產品線。

另一方面,地域化定制和IP聯名的產品也成為流行趨勢。如羅森在廣深地區推出了菠蘿包、順德水牛奶布丁等,而全家則與寶可夢聯名推出了IP飯盒,溢價率達30%;羅森與《原神》合作飯團,持續吸引年輕客群。此外,更多小份量規格的鮮食品類被抬上貨架,如便利蜂推出按“個”售賣的餃子及350g裝酒釀小圓子,滿足“輕參與”節日需求。

第三是通過空間重構和全時段服務升級,進行場景體驗上的優化。如今的線下便利店越來越像簡易餐廳,全家升級“哈妮烘焙家”“EMO深夜食堂”等子品牌,增設現制熱食區;羅森門店設置現烤葡撻柜臺,現場叫賣提升煙火氣。

但總的來說,本土便利店的鮮食業務尚且無法與外資便利店成熟的鮮食供應鏈抗衡,仍在探索階段。

首先是本土品牌鮮食研發多依賴第三方代工廠,飯團、便當口味單一,迭代速度慢于外資(全家每年淘汰70%鮮食SKU,本土企業僅30%-40%);其次,本土便利店由于門店密度不足,冷鏈物流成本占比高達5%-6%(外資約4.8%),且配送頻次多為1-2次/日,導致鮮食損耗率超15%。

不過,本土便利店也有一定的優勢,一方面,本土便利店在區域供應鏈整合上效率更高。如美宜佳聯合區域中小供應商建立“中央廚房+次日達”網絡,在廣東試點“夜間生產-凌晨配送”模式,進一步降低了冷鏈成本;河南悅來悅喜則聚焦地域特色推出“五金鮮食”,主打玉米、包子等本土化品類,單店鮮食占比提升至25%。

另一方面,在下沉市場競爭中,本土便利店錯位競爭的王牌。如,浙江左鄰右舍主攻縣域市場,鮮食以早餐(包子、豆漿)為主,單價2-3元,避開外資集中的午晚餐場景。除了餐飲化之外,左鄰右舍還通過為消費者提供便民服務,包括水費代繳、快遞代收、公交卡充值等,增強差異化競爭力。

雖然餐飲業務有著高毛利的表象,但也十分依賴于復購率,一旦店鋪選址出現偏差,及周邊客戶群體數量不足,導致餐飲耗損率提升,將對門店利潤率造成蠶食。

同時,對餐飲品類的高投入也意味著更高風險。隨著餐飲區域的擴充,零售商品的貨架空間勢必會遭到壓縮。增設廚房設備以及用餐區,就意味著商品SKU 數量不得不減少。

自“胖東來”被推上神壇后,整個零售商超行業掀起了一股“爆改”潮。

首當其沖的,是提升自營產品的占比。

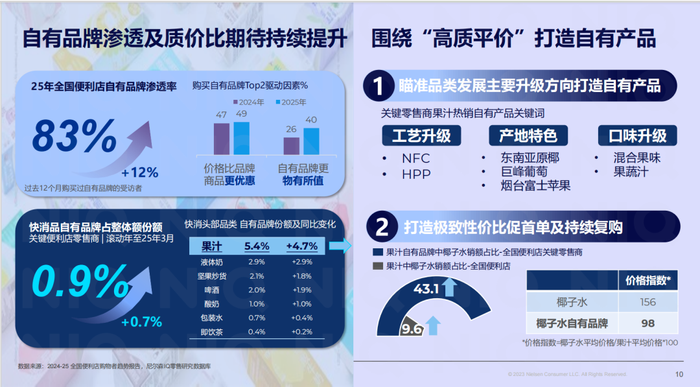

尼爾森IQ指出,2025年全國便利店自有品牌滲透率達到83%,同比提升了12%。中國消費者在注重產品性能、質量和品牌聲譽的同時,愈發關注價格的合理性,在這一趨勢下,渠道自有品牌產品愈發受到追捧。

以外資三巨頭為例,公開數據顯示,羅森中國在2022年的自有商品銷售占比已達36.4%;7-11母公司Seven&i控股公布,其自有品牌“Seven Premium”的年銷售金額突破1.5萬億日元(約765億元),占據總銷售額比例約為12.7%。

而全家便利店在其2024財年3-11月期合并財報中也提到,盡管營業收入同比下降1%,但凈利潤同比增長62%,這一增長主要得益于利潤率較高的自有品牌食品銷售的增長,特別是飯團和甜點等商品的銷售表現尤為強勁。

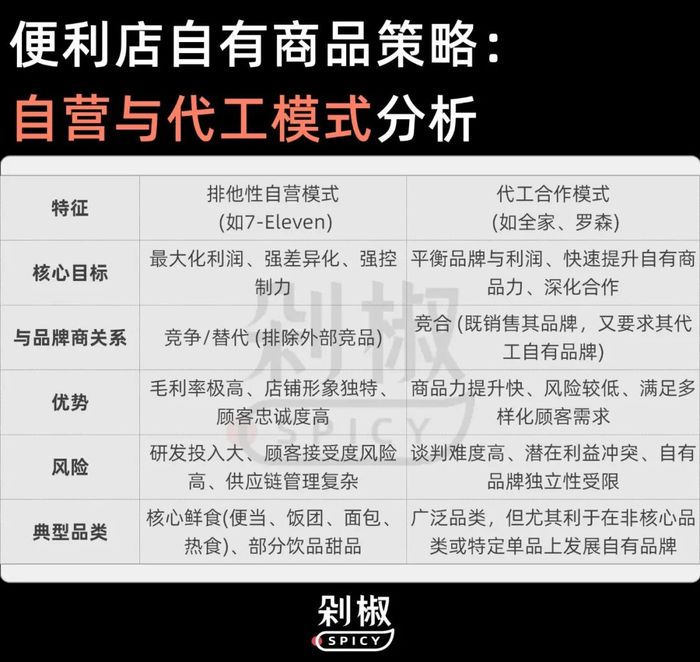

縱觀當下便利店行業在打造自有品牌策略上,主要分為排他性自營模式,和代工合作模式,前者的代表是711,后者代表為全家和羅森以及本土便利店品牌。

兩大模式各有優勢及挑戰,排他性自營追求的是極致利潤和獨特壁壘,代價是高風險和高投入;代工合作模式則尋求更穩健的平衡發展,利用外部力量快速補強自有商品。

飲料作為自有品牌熱門品類,引發便利店爭相布局,從瓶裝水到果汁、養生水等多元化自有產品層出不窮。

椰子水作為飲料行業新寵,成為便利店發力自有品牌的香餑餑。如711售價5.9元的自有品牌“椰輕說”椰子水自問世之后叫好又叫座,成為711銷量和口碑雙贏的網紅熱品。全家旗下子品牌汲賞、中百羅森也隨后上新了椰子水新品。外資三巨頭之外,地方便利店山西唐久便利、貴州凱輝便利、浙江十足便利等均爭相上架了自有椰子水產品。

此外,今年以來,711 接連上新的7S飲用天然水、7S小熊咖啡冰杯等7-SELECT自有品牌飲品,廣受市場好評;全家旗下汲賞先是上新了兩款牛乳茶,后與果子熟了聯名限量首發15萬瓶明前龍井,48小時內便售罄一空,而后蜜桃薏米露、果味黃芪露等養生水在華東地區限定發售,精準布局養生水市場;中百羅森同樣推出橘汁沃柑汁HPP復合果汁、羽衣甘藍HPP復合果蔬汁等新品飲料,在社交媒體平臺引發熱議。

當本土便利店開啟試水飲料等品類時,外資三巨頭已經將自有品牌卷向了時尚領域,試圖在服裝、美妝等方向拓寬便利店生態。

今年2月,全家自營美妝品牌hana by hince橫空出世,該品牌是與韓國知名彩妝品牌“hince”合作開發的姐妹品牌;2024年年初,羅森與日本國民服裝集合店Freak Store‘s 推出多次聯名;2024年7月,711通過與伊藤洋華堂旗下的Found Good合作,在日本松平市推出名為SIP Store的新型商鋪,涉足時尚生活品類銷售。不過,在時尚品類的探索和嘗試當前并未給便利店帶來顯著的業績提升。以全家列為例,2023財年,Convenience Wear系列銷售額超過4.77億元,同比增長了30%,但依舊達不到總營收的零頭(總銷售額為1428億元)。

一個行業共識是,自有品牌的打造并非易事。《中國自有品牌發展研究報告(2024—2025)指出,零售商不到4%的單品實現了80%的供貨額,盡管自有品牌品種數量眾多,但真正能夠貢獻銷量的單品卻寥寥無幾。

首先是自有品牌普遍白牌感強,且品牌代替度高。在成熟品類中,消費者已形成“品類思考、品牌表達”的決策習慣。如當品類存在強勢品牌(如可樂中的可口可樂、橙汁中的匯源)時,自有品牌因缺乏專業品牌形象,難以獲得消費者優先選擇。此外,自有品牌常依賴低價策略,通常比品牌商品低10%~30%,但若缺乏差異化價值,如功能創新或場景適配,僅靠價格無法建立消費者忠誠度。更重要的一點是,在代工模式下,若代工廠同時服務競品,可能引發同質化甚至配方泄露風險。

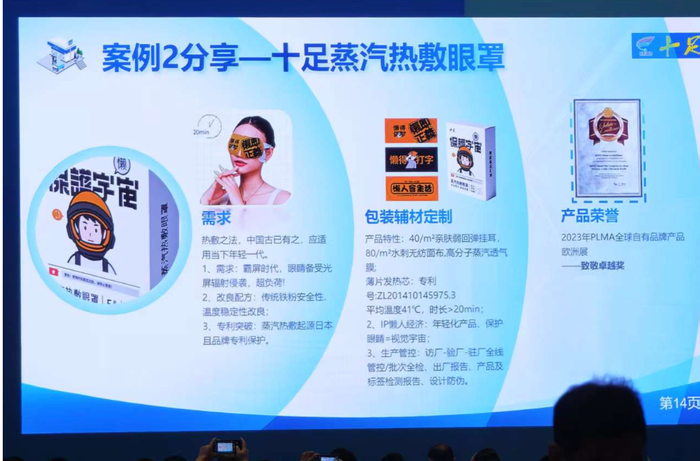

十足便利店創始人歐再福在2025年便利店大會上分享了兩個案例,在過去七年時間里,十足做了兩款自有產品,分別是十足牛肉火鍋(自熱式)系列,以及十足蒸汽熱敷眼罩。前者從產品方案制定、包材、工廠選擇等花了一年時間,后者不僅引入IP,從需求到包材定制,還獲得了2023年PLMA全球自有品牌產品歐洲展致敬卓越獎。但最終這兩個產品都未成功,“開發自有品牌并非易事,很多產品即便做了大量工作,最后也可能賣不好,甚至不知原因。”

他表示,在推進自有品牌的過程中,從業者常常容易忽視“品牌”本身的重要性,品牌的價值與意義才是核心。“若將山姆會員店的產品簡單貼上十足的品牌標簽,即便標榜為‘山姆同款’,也難以與山姆會員店的產品競爭,因為品牌在消費者心智中已形成獨特的認知與優勢。”

在歐再福看來,當前自有品牌已進入3.0階段,品牌力時代。“1.0時代以低價競爭為主;2.0時代注重商品力,品質有所提升,3.0時代是品牌力時代,也是自有品牌品牌心智建設的時代,對品牌提出了更高要求。”

伴隨著行業進入擴張期,中國便利店已經進入了新拐點,行業正在從規模擴張,向效率提升轉型,更聚焦技術賦能、業態創新、供應鏈優化和下沉市場。當技術賦能與業態融合成為標配,唯有真正錨定消費者需求變遷,在“質價比” 與 “體驗感” 上建立雙重壁壘,才能在這場白熱化競爭中占據終局優勢。

便利店的下一個十年,或將重新定義零售業的邊界與價值。