文 | DoNews 茜茜

編輯 | 李信馬

在寧德時(shí)代公布“史上最強(qiáng)”單季度業(yè)績報(bào)告后,其他動(dòng)力電池廠商隨后也公布了2022年Q3業(yè)績。

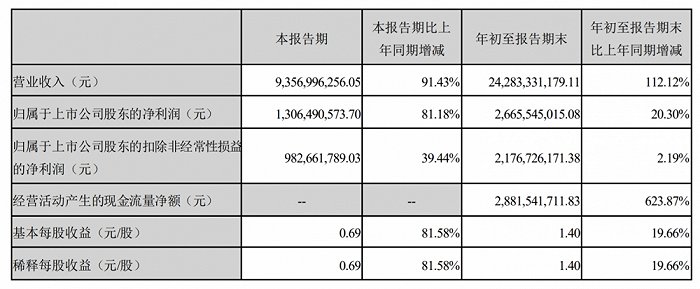

近日,億緯鋰能公布2022年Q3業(yè)績,財(cái)報(bào)顯示,該季度億緯鋰能實(shí)現(xiàn)營收93.57億元(人民幣,下同),同比增長91.43%,環(huán)比增長14.22%;實(shí)現(xiàn)歸母凈利潤13.06億元,同比增長81.18%,環(huán)比增長55.93%;扣費(fèi)凈利潤9.83億元,同比增長39.43%,環(huán)比增長29.44%。基本每股收益0.69元,同比增長81.58%。

億緯鋰能2022年Q3財(cái)報(bào) 圖片來源:億緯鋰能財(cái)報(bào)

2022年前三個(gè)季度,億緯鋰能實(shí)現(xiàn)營收242.83億元,同比增長112.12%;歸屬于母公司股東的凈利潤26.66億元,同比增長20.30%。其中,本部業(yè)務(wù)實(shí)現(xiàn)歸屬于母公司股東的凈利潤20.1億元,同比增長121.14%。

相比于寧德時(shí)代單季度實(shí)現(xiàn)過百億元營收,億緯鋰能單季度營收與其相差近十倍之多,歸屬上市公司股東的凈利潤也相差七倍之多。在韓國調(diào)研機(jī)構(gòu)SNE Research公布的2022年1-8月全球動(dòng)力電池企業(yè)排名中,億緯鋰能更不在前十名之列。可見,即便在二線動(dòng)力電池企業(yè)中,億緯鋰能的存在感也偏向弱。

不過,與其自身歷史業(yè)績相比,億緯鋰能業(yè)績超過市場預(yù)期。財(cái)報(bào)公布后的第一個(gè)工作日,10月27日,億緯鋰能開盤即漲。多家證券機(jī)構(gòu)對其評級為“買入”、“推薦”,甚至是“強(qiáng)推”。

盡管億緯鋰能處于二線動(dòng)力電池廠商行列,但其成立時(shí)間較早。據(jù)其官網(wǎng)介紹,億緯鋰能全稱惠州億緯鋰能股份有限公司,于2009年在深圳創(chuàng)業(yè)板首批上市,同時(shí)擁有消費(fèi)電池和動(dòng)力電池核心技術(shù)和解決方案,產(chǎn)品應(yīng)用于物聯(lián)網(wǎng)、能源互聯(lián)網(wǎng)領(lǐng)域。

與寧德時(shí)代以及動(dòng)力電池行業(yè)整體走勢基本一致,億緯鋰能在2021年12月底,股價(jià)達(dá)到最高點(diǎn)后,連續(xù)三年的高增長終止,今年股價(jià)走勢持續(xù)下滑。

江西新能源科技職業(yè)學(xué)院新能源汽車技術(shù)研究院院長張翔對DoNews表示:“億緯鋰能有合資背景,屬于動(dòng)力電池企業(yè)中的第二集團(tuán)軍。其特點(diǎn)在于在動(dòng)力電池、儲能領(lǐng)域布局較全,包括三元鋰(圓柱、軟包、方形)、磷酸鐵鋰等均有布局,能規(guī)避風(fēng)險(xiǎn)。”

以三元鋰為例,東吳證券披露,軟包方面,億緯鋰能主要配套戴姆勒、現(xiàn)代、小鵬;大圓柱電池獲得成都大運(yùn)定點(diǎn),海外進(jìn)入寶馬供應(yīng)鏈;方形電池從2022年起,哪吒等客戶開始起量。

受到動(dòng)力電池行業(yè)大環(huán)境影響,包括原材料漲價(jià),億緯鋰能無法獨(dú)善其身。不過,與其他電池廠商相比,億緯鋰能又有其獨(dú)有的產(chǎn)品與投資特點(diǎn)。

張翔認(rèn)為,億緯鋰能雖然屬于二線廠商,但比較穩(wěn)健。可以預(yù)見,其短期之內(nèi)不會有大幅增長,也不會面臨大幅度下滑。億緯鋰能在上下游也進(jìn)行了相關(guān)投資,業(yè)務(wù)分布比較廣,汽車行業(yè)主要客戶有小鵬、吉利、三一等。

一、凈利率高過寧德時(shí)代

受到新能源汽車行業(yè)快速發(fā)展,動(dòng)力電池需求上升影響,億緯鋰能出貨量增高。

財(cái)報(bào)顯示,億緯鋰能Q3出貨量約8-9GWh,其中三元鋰電池出貨量1.5GWh,磷酸鐵鋰電池出貨量6.5-7.5GWh。儲能業(yè)務(wù)方面,約3GWh左右,環(huán)比增加50%。

億緯鋰能財(cái)報(bào)提及隨著新建產(chǎn)能持續(xù)釋放,為了滿足客戶需求,電池出貨規(guī)模增長較大,給予客戶一定信用空間,帶來應(yīng)收賬款增加。

截至2022年9月30日,億緯鋰能應(yīng)收賬款較2022年1月1日增長49.55%,達(dá)到74.8億元。此外,存貨相應(yīng)增加,截至2022年9月30日,億緯鋰能存貨79.14億元,較2022年1月1日增長113.19%。

同其他動(dòng)力電池廠商相比,億緯鋰能也受到上游原材料漲價(jià)的影響。財(cái)報(bào)披露,動(dòng)力電池行業(yè)外部環(huán)境復(fù)雜多變,億緯鋰能強(qiáng)化供應(yīng)鏈管理,積極開展上游供應(yīng)鏈布局,一方面,確保原材料穩(wěn)定供應(yīng),另一方面降低原材料采購成本。

同時(shí),億緯鋰能繼續(xù)加強(qiáng)公司內(nèi)部管理以及生產(chǎn)過程的管控,進(jìn)一步提高生產(chǎn)線的稼動(dòng)率和良品率,降低產(chǎn)品制造成本。截至2022年9月30日,億緯鋰能預(yù)付款項(xiàng)較2022年1月1日增長234.15%,達(dá)到18.41億元。

億緯鋰能財(cái)報(bào)中披露了,2019年以來的多項(xiàng)主要合作,包括與以色列初創(chuàng)公司StoreDot Ltd、戴姆勒股份公司、上海瀚舜船務(wù)有限公司等關(guān)于提供動(dòng)力電池的合作。

2021年,億緯鋰能先后與成都經(jīng)濟(jì)技術(shù)開發(fā)區(qū)管理委員會、惠州市人民政府、云南省玉溪市人民政府、匈牙利Debrecen(德布勒森市)政府子公司、博世,就50GWh 動(dòng)力儲能電池項(xiàng)目、鋰資源產(chǎn)業(yè)鏈、新能源電池全產(chǎn)業(yè)鏈集群、建廠等內(nèi)容展開合作。

億緯鋰能還計(jì)劃與四川省新能源動(dòng)力股份有限公司、蜂巢能源科技股份有限公司共同出資設(shè)立四川能投德阿鋰業(yè)有限責(zé)任公司。該合資公司產(chǎn)能為3萬噸電池級碳酸鋰和電池級氫氧化鋰產(chǎn)品的生產(chǎn)線。

除了財(cái)報(bào)披露的動(dòng)態(tài),億緯鋰能再度密集對上游供應(yīng)鏈進(jìn)行布局。

今年9月份以來,億緯鋰能先后與瑞福鋰業(yè)、貝特瑞(四川)新材料科技、荊門新宙邦進(jìn)行股權(quán)收購或者增資,以對鋰電池材料、負(fù)極材料、電解液等動(dòng)力電池上游產(chǎn)業(yè)加強(qiáng)把控。

據(jù)東吳證券估計(jì),今年Q4以及明年,億緯鋰能業(yè)績將進(jìn)一步提升。Q4出貨量或環(huán)比再增加20%,全年出貨30GWh(三元10GWh,鐵鋰20GWh,其中儲能出貨上修至10GWh)。

2023年,東吳證券預(yù)計(jì)億緯鋰能出貨將達(dá)65-70GWh(鐵鋰45GWh+,三元軟包10GWh,三元方形+大圓柱10GWh),其中,儲能出貨預(yù)計(jì)30GWh,占比提升至40%+。大儲主要受益于華為、陽光電源、林洋能源等集成商拉動(dòng),產(chǎn)品銷售至國內(nèi)及美國。

換言之,億緯鋰能業(yè)績還有更多上升空間。

財(cái)報(bào)顯示,億緯鋰能加大對鋰電池主營業(yè)務(wù)研發(fā)投入,培養(yǎng)超過兩千人的研發(fā)團(tuán)隊(duì),建設(shè)研究院、多個(gè)實(shí)驗(yàn)室、中試線。2022年1-9月,億緯鋰能研發(fā)投入14.32億元,同比增加55.01%。

另外,在毛利率、凈利率方面。2021年Q3至2022年Q3五個(gè)季度,億緯鋰能毛利率分別是21.55%、17.11%、13.75%、15.96%、17.3%;凈利率分別是15.83%、13.5%、7.1%、9.56%、14.93%。

與動(dòng)力電池龍頭企業(yè)寧德時(shí)代相比,2022年1-9月寧德時(shí)代投入研發(fā)105.77億元,同比增長130.18%,是億緯鋰能的七倍之多。盡管億緯鋰能在不同類型鋰電池方面布局較全面,但在前沿電池研發(fā)領(lǐng)域,投入偏小。

不過,與寧德時(shí)代毛利率、凈利率相比,億緯鋰能數(shù)據(jù)表現(xiàn)偶爾優(yōu)于寧德時(shí)代。2021年Q3至2022年Q3五個(gè)季度,寧德時(shí)代毛利率分別是27.9%、24.7%、14.48%、21.85%、19.27%;凈利率分別是13.04%、15.29%、4.06%、11.97%、10.23%。尤其是今年Q3,億緯鋰能凈利率甚至超過了寧德時(shí)代。

“寧德時(shí)代目前處于瘋狂燒錢期,不斷買地,擴(kuò)充產(chǎn)能,開支、開銷太大,造成寧德時(shí)代利潤有時(shí)偏低。”張翔說。

二、電子煙投資收益下降

與其他動(dòng)力電池廠商投資布局不同。

億緯鋰能還涉足消費(fèi)級鋰電池。據(jù)公開資料顯示,2014年,億緯鋰能收購麥克韋爾50.1%的股權(quán),進(jìn)入電子煙領(lǐng)域,2017年,又通過收購金能電池拓展消費(fèi)領(lǐng)域。

消費(fèi)級電池包括包括智能手環(huán)、TWS耳機(jī)、智能音箱、電子煙等等。此外,億緯鋰能還涉足智能物聯(lián)網(wǎng)、智能電表、ETC等領(lǐng)域。

以電子煙領(lǐng)域?yàn)槔溈隧f爾作為最大的電子煙ODM廠商之一,麥克韋爾被外界稱為電子煙領(lǐng)域的“富士康”。其業(yè)務(wù)既包括B端企業(yè),又有直接面向C端的自有品牌APV,而億緯鋰能為其提供鋰碳電池。2020年,麥克韋爾母公司思摩爾國際在香港上市,億緯鋰能持思摩爾國際32.02%的股權(quán)。

在2018年、2019年,電子煙野蠻生長時(shí)期,麥克韋爾的高增長為億緯鋰能貢獻(xiàn)了高凈利潤,一度占比達(dá)到億緯鋰能凈利潤的50%以上。

但是,近兩年國內(nèi)電子煙行業(yè)迎來最強(qiáng)監(jiān)管。今年10月1日起,占比最大的品類水果味電子煙正式禁售。

隨后,財(cái)政部、海關(guān)總署、國家稅務(wù)總局日前聯(lián)合發(fā)布公告稱,自2022年11月1日起,將電子煙納入消費(fèi)稅征收范圍,在煙稅目下增設(shè)電子煙子目。電子煙實(shí)行從價(jià)定率的辦法計(jì)算納稅。生產(chǎn)(進(jìn)口)環(huán)節(jié)的稅率為36%,批發(fā)環(huán)節(jié)的稅率為11%。

電子煙行業(yè)迎來重挫。

受到疫情以及政策雙重影響,思摩爾國際業(yè)績下滑嚴(yán)重,2022年上半年凈利潤13.85億元,同比下降51.9%,投資損失直接拖累億緯鋰能凈利潤。2022年Q3,億緯鋰能財(cái)報(bào)披露,其對參股公司思摩爾國際控股有限公司投資收益同比下降幅度較大。

其實(shí),早在今年4月,《關(guān)于促進(jìn)電子煙產(chǎn)業(yè)法治化規(guī)范化的若干政策措施(試行)》發(fā)布后,億緯鋰能就發(fā)布公告稱,擬通過大宗交易方式擇機(jī)減持EBIL持有的不超過思摩爾國際股票的3.5%,以聚焦主營業(yè)務(wù),優(yōu)化資產(chǎn)結(jié)構(gòu)。

相比之下,寧德時(shí)代布局、投資與動(dòng)力電池相關(guān)性更強(qiáng),涉及上游原材料、設(shè)備企業(yè)、前驅(qū)體、正極企業(yè)等,還通過控股、持股方式與汽車企業(yè)、動(dòng)力電池企業(yè)展開合作。

盡管,億緯鋰能涉足電池領(lǐng)域范圍較廣,但隨著電子煙風(fēng)口已過。曾經(jīng)為億緯鋰能貢獻(xiàn)超高利潤的業(yè)務(wù)潛力有待重估,未來,億緯鋰能勢必要聚焦鋰電池以及儲能賽道,找到“第二增長曲線”。