文|另鏡 鄭浩鈞

編輯|陳彥旭

2022年,對(duì)于新能源汽車行業(yè)是極具挑戰(zhàn)的一年。新年開(kāi)局,殘酷的價(jià)格戰(zhàn)已越演越烈,行業(yè)競(jìng)爭(zhēng)演化成市場(chǎng)份額攻堅(jiān)戰(zhàn)。

1月6日,特斯拉打響新年降價(jià)第一槍,創(chuàng)下中國(guó)區(qū)售價(jià)歷史新低,競(jìng)爭(zhēng)對(duì)手小鵬和問(wèn)界選擇了迅速跟進(jìn)降價(jià),但卻難扭轉(zhuǎn)行業(yè)整體銷售困局。

今年1月,新能源汽車市場(chǎng)受到疫情反彈、國(guó)補(bǔ)退出、春節(jié)提前等不利因素影響,行業(yè)銷售遇冷。據(jù)乘聯(lián)會(huì)數(shù)據(jù),1月新能源乘用車批發(fā)銷量達(dá)38.9萬(wàn)輛,同比下降7.3%,環(huán)比下降48.2%

北京時(shí)間1月26日,特斯拉公布最新財(cái)報(bào)數(shù)據(jù),2022年四季度,營(yíng)收243億美元(折合人民幣1650億元),同比增長(zhǎng)37.24%,歸母凈利潤(rùn)36.9億美元(約合人民幣250億元),同比增長(zhǎng)128%。自由現(xiàn)金流為14億美元。

去年四季度,特斯拉盈利能力有所下降,去年三季度毛利率為25.09%,而四季度毛利率降至23.76%。

特斯拉2022年全年汽車交付量約為131萬(wàn)輛,第四季度交付量約為40.5萬(wàn)輛,均創(chuàng)下交付量紀(jì)錄,但仍不及市場(chǎng)預(yù)期和特斯拉設(shè)定140萬(wàn)輛目標(biāo)。

特斯拉給出的2023年銷量指引為180萬(wàn)輛,特斯拉CEO埃隆·馬斯克在此次財(cái)報(bào)會(huì)上表示,內(nèi)部的生產(chǎn)潛力實(shí)際上接近200萬(wàn)輛。如果這一年順利,無(wú)嚴(yán)重的供應(yīng)鏈中斷或大規(guī)模問(wèn)題,實(shí)際上今年有可能生產(chǎn)200萬(wàn)輛汽車。

“但并不承諾這一點(diǎn),我只是說(shuō)是我們的潛力。我認(rèn)為,需求也是夠的。”

馬斯克表示,非常尊重正在和特斯拉競(jìng)爭(zhēng)的中國(guó)汽車公司。中國(guó)的公司最有可能成為特斯拉之后的第二名。“中國(guó)市場(chǎng)的競(jìng)爭(zhēng)是最激烈的,工作最努力,也最聰明。”

最新財(cái)報(bào)顯示,特斯拉上海工廠全年產(chǎn)能超過(guò)75萬(wàn)輛。特斯拉表示,上海工廠是公司最主要的出口中心,支撐除北美之外的全球市場(chǎng)。

對(duì)于尚未盈利的蔚來(lái)、小鵬、理想、哪吒、零跑來(lái)說(shuō),是否跟進(jìn)降價(jià)是一個(gè)兩難選擇。跟進(jìn)降價(jià),企業(yè)利潤(rùn)會(huì)下降,盈利愈發(fā)遙遙無(wú)期。不跟進(jìn)降價(jià),銷量勢(shì)必承壓,無(wú)法形成規(guī)模化效應(yīng),會(huì)造成造車成本攀高風(fēng)險(xiǎn)。

據(jù)乘聯(lián)會(huì)數(shù)據(jù),特斯拉1月批發(fā)銷量6.6萬(wàn)輛,同比增長(zhǎng)10.3%,環(huán)比增長(zhǎng)18.4%,位列第二。比亞迪銷量15.02萬(wàn)輛,同比增長(zhǎng)57.8%,環(huán)比下降36%,位列第一。

此外,馬斯克表示,電動(dòng)皮卡將配備HW4.0自動(dòng)駕駛芯片。2023年,電動(dòng)皮卡對(duì)于盈利貢獻(xiàn)將不會(huì)很大,但明年會(huì)不一樣。

殺手锏:成本控制

談及降價(jià)策略,馬斯克在此次財(cái)報(bào)會(huì)上表示,盡管整個(gè)汽車市場(chǎng)可能會(huì)縮量,但需求沒(méi)問(wèn)題。價(jià)格變化對(duì)于消費(fèi)者影響會(huì)很大。仍有大量的人想購(gòu)買車,但買不起。

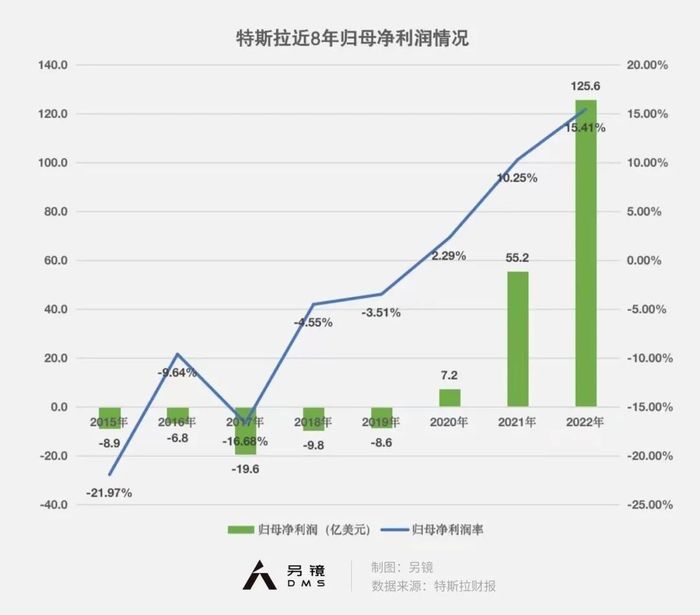

最新財(cái)報(bào)顯示,特斯拉2022年?duì)I收814.6億美元(約合人民幣5497億元),同比增長(zhǎng)51%,歸母凈利潤(rùn)125.6億美元(約合人民幣847億元),同比增長(zhǎng)128%。

2022年,特斯拉運(yùn)營(yíng)支出占收入的百分比進(jìn)一步改善,實(shí)現(xiàn)了17%的營(yíng)業(yè)利潤(rùn)率,自由現(xiàn)金流為75億美元;單車毛利潤(rùn)1.34萬(wàn)美元(約合人民幣9.03萬(wàn)元),汽車銷售毛利潤(rùn)率為26.2%。

值得一提的是,特斯拉自2017年起,連續(xù)六年利潤(rùn)率不斷攀升,2022年利潤(rùn)率15.41%;業(yè)績(jī)?cè)?020年開(kāi)始大幅扭虧為盈,2020年歸母凈利潤(rùn)7.2億美元,2022年歸凈利潤(rùn)迅速增長(zhǎng)至125.6億美元。

當(dāng)前特斯拉在售車型只有四款,在產(chǎn)品線方面略顯短板。Model 3和Model Y成為銷量主力。2022年,這兩款車型銷量占比為95%。

2022年,特斯拉每輛汽車的生產(chǎn)成本同比有所增加增加,主要由三方面因素驅(qū)動(dòng)。首先是原材料和以鋰為首的價(jià)格通脹,其次奧斯汀,柏林和內(nèi)部電池生產(chǎn)工廠早期低效問(wèn)題,第三方面是車輛組合影響,成本更高的Model Y占比提升。

除此之外,特斯拉正關(guān)注鋰的價(jià)格走勢(shì),進(jìn)一步削減供應(yīng)鏈、零部件、物流以及管理費(fèi)用等各領(lǐng)域可控成本,改善奧斯汀、柏林和內(nèi)部生產(chǎn)電池工廠。

具體分析,特斯拉的盈利空間主要是靠成本控制。

成本控制中首先是規(guī)模效應(yīng),2022年特斯拉131萬(wàn)輛的年銷量,使其在供應(yīng)商面前有著很強(qiáng)的議價(jià)能力。

又因特斯拉整車重量較輕、電驅(qū)系統(tǒng)效率高,特斯拉車型在續(xù)航里程保持行業(yè)前列的同時(shí),單車電池使用量卻比較低,電池方面成本較低。

在芯片方面,特斯拉采用自主設(shè)計(jì)核心芯片,較對(duì)外采購(gòu)成本更低,還減少了對(duì)供應(yīng)商的依賴。同時(shí),特斯拉做了許多定制化設(shè)計(jì),不需要考慮芯片通用性,成本進(jìn)一步下降。

在制造方面,特斯拉進(jìn)行了許多有利于降本增效的技術(shù)投入,比如一體化鑄造技術(shù),將原本分別生產(chǎn)的幾十個(gè)零件一體化鑄造成1個(gè)零件,減少了焊接、裝配操作,減輕車身重量,大幅降低制造成本。

此外,特斯拉的直營(yíng)銷售模式,雖然前期投入大,但相比傳統(tǒng)的經(jīng)銷商模式,車輛的綜合銷售成本會(huì)降低7%左右。

競(jìng)爭(zhēng)力:先進(jìn)技術(shù)

特斯拉一直注重先進(jìn)的生產(chǎn)工具,在生產(chǎn)制造方面也一直不斷追求最先進(jìn)的生產(chǎn)制造技術(shù),而特斯拉現(xiàn)在正將其應(yīng)用于電池電芯的生產(chǎn)。

另鏡了解到,柏林和奧斯汀的生產(chǎn)成本已隨著產(chǎn)能增長(zhǎng)而下降。其中奧斯汀四條生產(chǎn)線中的一條已經(jīng)投入生產(chǎn),其余三條處于調(diào)試和安裝階段。

在2022年三季度財(cái)報(bào)電話會(huì)議上,特斯拉高管稱,公司正在研制的4680電池能量是2170電池的5倍,能使車輛續(xù)航里程提高16%,功率提升6倍,結(jié)合材料與車輛設(shè)計(jì)的改進(jìn),生產(chǎn)成本可降低54%。未來(lái)4680電池的發(fā)展重心是降本和擴(kuò)大北美生產(chǎn)。

特斯拉認(rèn)為,4680電池有望在實(shí)現(xiàn)最佳性能的同時(shí),將成本降至70美元/kWh左右。而目前國(guó)內(nèi)動(dòng)力電池的成本范圍為800-1000元/kWh。不過(guò),特斯拉同時(shí)披露,這一計(jì)劃仍面臨挑戰(zhàn),從目前到2026年已有詳細(xì)的推進(jìn)時(shí)間表。

在2022年四季度財(cái)報(bào)電話會(huì)議上,馬斯克明確了4680電池全面量產(chǎn)目標(biāo)時(shí)間為2024年。截至去年年底,特斯拉工廠每周能生產(chǎn)出滿足1000輛車需求的4680電池。

近日,特斯拉還在內(nèi)華達(dá)超級(jí)工廠宣布正把4680電池的產(chǎn)能再增加1億千瓦時(shí)。特斯拉的長(zhǎng)期目標(biāo),是讓內(nèi)部生產(chǎn)的電池遠(yuǎn)遠(yuǎn)超過(guò)10億千瓦時(shí),并繼續(xù)使用其他電池供應(yīng)商。

供應(yīng)商方面,松下版4680電池將于今年3月投產(chǎn),LG版4680電池將于今年下半年投產(chǎn)。特斯拉4680團(tuán)隊(duì)在2023年的目標(biāo),就是先于電動(dòng)皮卡,實(shí)現(xiàn)具有成本效益的4680產(chǎn)能爬坡。這也意味著今年下半年投產(chǎn)的電動(dòng)皮卡Cybertruck,將更多地使用特斯拉自產(chǎn)的4680電池。

截至目前,特斯拉已為北美約40萬(wàn)客戶部署了適用于城市街道的FSD 測(cè)試版本。除高速以外,目前總計(jì)的FSD里程約為1億英里。

行業(yè)格局:將迎洗牌

值得一提的是,由于主打車型不同,特斯拉降價(jià)對(duì)于各家新能源車企的影響也不盡相同。

先看蔚小理三家,產(chǎn)生最大競(jìng)爭(zhēng)關(guān)系的就是小鵬汽車,旗下車型的價(jià)格、主打賣點(diǎn)都與特斯拉相近。

據(jù)車fans數(shù)據(jù),在1月份的降價(jià)后,小鵬P7的意向用戶中,有60%對(duì)比特斯拉Model 3,小鵬G9的意向用戶中,有30%對(duì)比特斯拉Model Y。

行業(yè)銷售遇冷,2023年1月,受整體大環(huán)境影響,小鵬新能源汽車銷量5218輛,同比下降59.6%,環(huán)比下降為53.8%。

受影響較輕的蔚來(lái),其SUV產(chǎn)品線在價(jià)格、尺寸、賣點(diǎn)等方面與Model Y相差較大,基本構(gòu)不成競(jìng)爭(zhēng)關(guān)系,不過(guò)被蔚來(lái)寄予厚望的轎車ET5難免受到影響。

在剛上市時(shí),起售價(jià)32.8萬(wàn)元的ET5一度被稱為高配版Model 3,同樣注重操控,在內(nèi)飾、外觀、服務(wù)上還有一定優(yōu)勢(shì)。

但隨著Model 3降價(jià)至22.9萬(wàn)元,這10萬(wàn)元的差價(jià)很難被消費(fèi)者忽視,而對(duì)比價(jià)位基本相同的Model 3 高性能版,ET5又在加速性能上落后。2023年1月,蔚來(lái)新能源車銷量為8506輛,同比下降11.9%,環(huán)比下降46.2%。

而理想汽車旗下車型與特斯拉不處于同一競(jìng)爭(zhēng)區(qū)間。2023年1月,理想汽車銷售15141輛新車,同比增長(zhǎng)23.4%,環(huán)比下降28.69%。

目前理想汽車在售車型都為6座,但即將開(kāi)賣的5座車型L7,雖然與Model Y差異較大,但或多或少也會(huì)受到Model Y降價(jià)的影響。

此外,比亞迪漢ev、海豹、深藍(lán)SL03、零跑C01、哪吒S這些與Model 3在產(chǎn)品力、價(jià)格上正面競(jìng)爭(zhēng)的車型也會(huì)受到不小壓力,零跑C11,大眾ID4也會(huì)受到Model Y的競(jìng)爭(zhēng)。

特斯拉CFO扎卡里·柯克霍恩(Zachary Kirkhorn)在此次財(cái)報(bào)會(huì)上表示,公司正在繼續(xù)確保資金優(yōu)先用于長(zhǎng)期的發(fā)展路線。包括擴(kuò)大內(nèi)部的電池生產(chǎn),將電動(dòng)皮卡推向市場(chǎng),開(kāi)發(fā)下一代汽車平臺(tái),擴(kuò)大生產(chǎn)規(guī)模以及能源業(yè)務(wù)增長(zhǎng)。

2003年成立的特斯拉,占據(jù)了先發(fā)優(yōu)勢(shì),銷量迅速爬升,進(jìn)入規(guī)模攤薄研發(fā)支出的階段,所以敢于降價(jià)搶銷量,而起步較晚的國(guó)產(chǎn)車企,難免就要迎來(lái)一段陣痛期。

隨著新能源車補(bǔ)貼徹底退坡,特斯拉開(kāi)打價(jià)格戰(zhàn),國(guó)產(chǎn)新能源車企將受到真正的市場(chǎng)化考驗(yàn),行業(yè)也將迎來(lái)洗牌。