文|消金界

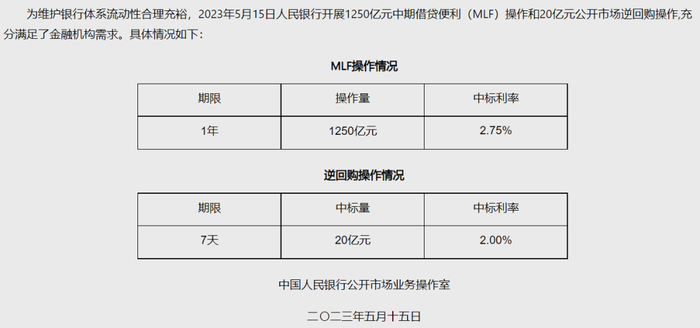

沒有“降息”。5月15日,央行公告稱,為維護銀行體系流動性合理充裕,2023年5月15日人民銀行開展1250億元中期借貸便利(MLF)操作和20億元公開市場逆回購操作,充分滿足了金融機構(gòu)需求。這在一定程度上,或許會緩解助貸營收端的壓力。

截圖自央行官網(wǎng)

消金界發(fā)現(xiàn),近年來受監(jiān)管影響和資金成本下降的影響,消費金融行業(yè)的貸款平均利率在近兩年持續(xù)下降。不過,有部分消金產(chǎn)品的利率在今年以來逆勢上升,有人認為這是最后的瘋狂,但業(yè)內(nèi)認為,這里主要有兩個原因——

一是從供需關(guān)系看,由于國有大行紛紛加入消費貸利率價格戰(zhàn),今年1-5月受限的低定價出現(xiàn)資產(chǎn)荒,加之政策約束,高定價資產(chǎn)成為中小助貸平臺、地方銀行的盈利主力。因此,部分中小助貸平臺受到一些地方銀行的關(guān)注,合作意向強烈。甚至一些頭部平臺也有意轉(zhuǎn)向高定價資產(chǎn)以助力合作機構(gòu)實現(xiàn)放貸目標。

二是從成本來看,近幾年在金融支持實體的背景下,貸款利率顯著下行,然而銀行的負債成本保持相對剛性,息差持續(xù)壓縮,加大了經(jīng)營壓力。2023年A股42家上市銀行一季報顯示,除了青島銀行(002948.SZ)凈息差提升、常熟銀行(601128.SH)凈息差與年初持平外,其余40家銀行凈息差均有所下滑。2022年年報更顯示,民生銀行(600016.SH)、重慶銀行(601963.SH)等8家上市銀行凈息差低于1.8%。1.8%是銀行維持合理利潤情況下的凈息差參考線。因此,當前銀行業(yè)的主要政策任務之一是穩(wěn)定銀行業(yè)息差。近期的政策對于普惠小微、消費貸的對客利率要求已不再是一降再降,而是轉(zhuǎn)為“穩(wěn)中有降”。

消金界也了解到,銀行業(yè)在4月中旬的一次座談會上,達成了壓降銀行存款成本的共識。而在貸款利率上,央行行長曾在3月公開表示目前實際利率的水平是比較合適,且如果MLF利率下調(diào),則LPR利率和貸款利率大概率也要跟隨下調(diào),銀行息差會再次收窄,為銀行帶來壓力。因此從助貸機構(gòu)看,資金成本或許短期內(nèi)不會再下調(diào),對客利率在邊際上甚至有抬升的趨勢。

不過,從長周期看,消費貸利率下行的趨勢不變。

01 時間窗口近在眼前

業(yè)內(nèi)關(guān)心的一個重要問題是,24%以上高定價產(chǎn)品,以及有合規(guī)瑕疵的信貸產(chǎn)品還能放到何時?消金界認為,2023年6月底、12月底將是近期兩個重要時間節(jié)點。

按照14號文《關(guān)于加強商業(yè)銀行互聯(lián)網(wǎng)貸款業(yè)務管理 提升金融服務質(zhì)效的通知》規(guī)定:過渡期內(nèi),不符合監(jiān)管規(guī)定的存量業(yè)務,應當在控制整體規(guī)模的基礎(chǔ)上,逐步有序壓降;過渡期內(nèi),超出存量規(guī)模的新增業(yè)務應當符合《商業(yè)銀行互聯(lián)網(wǎng)貸款管理暫行辦法》《關(guān)于進一步規(guī)范商業(yè)銀行互聯(lián)網(wǎng)貸款業(yè)務的通知》和《通知》要求。

按照“新老劃斷”的原則設置了過渡期,與《征信業(yè)務管理辦法》保持一致,即自發(fā)布之日起至2023年6月30日。

即使有各種困難,利率上限的溝通余地可能隨地方監(jiān)管的解釋口徑不同,會有部分差異,但是按照金融統(tǒng)一監(jiān)管的整體思路,晚至2023年底行業(yè)的違規(guī)違法行為將會進一步被限制。

近期據(jù)業(yè)內(nèi)人士反饋,有部分消費金融機構(gòu)收到了關(guān)于“貸款利率”的窗口指導,有機構(gòu)反饋的指導要求是6月之后,即“過渡期”后,新增貸款利率不超過24%,而有的地區(qū)反饋的指導要求是6月之后,新增貸款利率不超過20%。這些窗口指導或許根據(jù)地方情況而定,但鼓勵貸款利率下降,讓利于民的指導方針應該是一致且統(tǒng)一的。

雖然沒有說做不到的處罰,但是新的組織架構(gòu)和領(lǐng)導調(diào)整后,在當前金融機構(gòu)屢屢被重罰的形勢下,還敢頂風作案的機構(gòu)的后果是什么?可想而知。

02 金融消費者權(quán)益保護是抓手

事實上,銀行與助貸機構(gòu)近年來都在積極下調(diào)對客利率。消金界發(fā)現(xiàn),最早是2021年末左右,部分銀行直接砍掉了24%以上的新增放款;2022年6月末,大部分消費金融公司停止了24%以上高定價產(chǎn)品的新增放款。助貸業(yè)務的調(diào)整周期雖有延后,但考慮到資金來源與政策要求,也都會配合做出調(diào)整。

不過,消金界發(fā)現(xiàn),2022年第三、四季度某兩家助貸機構(gòu),在地方城商行、農(nóng)商行的支持下,甚至沖量了一波24%以上的高定價資產(chǎn),然后宣布2023年逐步降低利率。具體機構(gòu)的目的很明確,就是要賺一波快錢。

考慮到供求關(guān)系與短期的成本問題,還有潛在的市場需求,客觀上,行業(yè)的高定價產(chǎn)品或?qū)㈦y以高調(diào)。絕對打壓與“一刀切”并不切合實際。因此,強化金融消費權(quán)益保護工作已成為政策的抓手之一,也就是說,先不論對客利率多少,單就金融服務這一項,商家也要把客戶當成上帝。

2020年11月1日起施行的《中國人民銀行金融消費者權(quán)益保護實施辦法》已明確,銀行等金融機構(gòu)向金融消費者提供金融產(chǎn)品或者服務,應當遵循自愿、平等、公平、誠實信用的原則,切實承擔金融消費者合法權(quán)益保護的主體責任,履行金融消費者權(quán)益保護的法定義務。銀保監(jiān)會網(wǎng)站此前發(fā)布的《銀行保險機構(gòu)消費者權(quán)益保護管理辦法》,自2023年3月1日起施行。近期重慶富民銀行就因存在違反消費者金融信息保護管理規(guī)定,而遭遇監(jiān)管處罰。浦發(fā)銀行廈門分行更是因違反金融消費者權(quán)益保護管理規(guī)定,被監(jiān)管處罰款合計386萬元。按照“雙罰”原則直接負責人也被開出了罰單。

截圖自央行官網(wǎng)

剛剛成立的國家金融監(jiān)督管理總局,作為國務院直屬機構(gòu),統(tǒng)一負責除證券業(yè)之外的金融業(yè)監(jiān)管,工作內(nèi)容之一就強調(diào)了要統(tǒng)籌負責金融消費者權(quán)益保護,加強風險管理和防范處置,依法查處違法違規(guī)行為。

機構(gòu)的合規(guī)部門都清楚,消金界也提醒一下,“630”是多個制度的過渡期結(jié)束日,再頂風作業(yè)的機構(gòu)或?qū)⒁瓉硇乱惠喺D。

相關(guān)案例顯示,涉嫌損害金融消費者權(quán)益的涉及24%以上的高定價部分,主要有(1)強制或者默認消費者勾選(2)強制搭售其他產(chǎn)品或者服務的(3)誤導消費者選擇,明示或者暗示消費者,付費后更有可能獲得借款或者高額度等(4)價格與價值不匹配等多種問題。與此同時,有些機構(gòu)目前連“利率明示化”都還沒有做到位,這可是有關(guān)部門三令五申的事情。

目前,多家消費金融公司已將消費者權(quán)益保護提升至戰(zhàn)路高度,高度重視客戶服務及投訴處理工作。如馬上消費利用自研數(shù)字化技術(shù),已建立了嚴格的消保全流程工作體系,實現(xiàn)相關(guān)工作全部門覆蓋。中郵消金重視消費者個人數(shù)據(jù)安全,落實網(wǎng)絡安全等級保護制度,每年重要系統(tǒng)都按等級保護三級標準進行測評并獲取保證書。

金融科技平臺也對此強化工作。就在5月15日,信也科技宣布,公司即日成立消費者權(quán)益保護委員會,CEO李鐵錚出任消費者權(quán)益保護委員會主席。

總結(jié)來看,金融機構(gòu)短期對客利率打價格戰(zhàn)或?qū)⒁姷祝踔劣刑齽蓊^,但長期來看,金融機構(gòu)與合作機構(gòu)應做好應對平均貸款利率進一步下調(diào)的準備。在這個過程中,對于金融消費者保護工作要格外重視。監(jiān)管部門期待的行業(yè)“長治久安”,會在動態(tài)中調(diào)整,但底線不可突破,紅線不可踩。