文|MedTrend醫趨勢

7月20日,強生發布半年業績首超500億美元,刺激了新一輪美股大健康板塊TOP 1市值“拉鋸戰”:

-

2023年以前,強生憑借“業績”已連續15年位居美股大健康企業市值第一。

-

5月,禮來憑借“賽道”市值飆升至4145億美元,首次超過強生成為美股市值第一的大健康企業。

-

7月,強生再次憑借“業績”以4423億美元市值,重回大健康企業榜首。

美股市值的變化,體現的是對“業績”、“賽道”的偏好轉換,同時也是當下大健康市場“爆品”轉向的風向標。

美國上市公司的年度財報一般在2月左右發布;歷年市值以每年的3月1日為時間節點;不統計大健康保險類企業。

對比A股來看,中國大健康企業市值的底層邏輯似乎更加注重兩個維度:創新(產品、研發)、商業化(中國、海外)。

01、2013-2022:市值領跑不止十年,強生、輝瑞、諾華靠“業績”撐起市值前三

資本是產業風向標。在A股市場,沒有一個中國大健康企業能“領跑”十年。而在美股市場強生醫療領跑超過15年。

2013-2022為節點,美股大健康企業的市值TOP3 強生、輝瑞、諾華,都是歷年營收TOP3,他們用業績撐起了市值。

強生作為制藥、器械、消費者醫療的綜合型集團公司,支撐其市值的除了產品,還有集團巨大體量,其集團營收長期位居大健康行業前三,

-

1997年強生登錄紐交所后,股價從13美元到2022年的180美元,漲幅1285%;如果沒有禮來,或許將繼續蟬聯美股大健康企業市值TOP1。

此外,輝瑞、諾華也是近十年來美國市值TOP3“常客”,這兩家作為純粹的制藥企業,支撐其市值的主要為產品營收。

輝瑞在TOP3出現了7次。

-

2013-2019:直到2019年為止輝瑞都是全球藥企營收TOP1,對應了其在二級市場的表現;

-

2020、2021:輝瑞因業務變革(剝離成熟藥品),營收大幅下降(彼時新冠疫苗紅利尚未顯現),市值跌出前三;

-

2022:輝瑞再次躋身TOP3,新冠產品紅利大幅提升輝瑞的市場影響力;

-

目前,隨著新冠紅利結束后,市場對于“宇宙大藥廠”持觀望態度。

諾華在TOP3出現了6次。

-

諾華給人映象是一家較全面的公司,在多個細分領域都有布局(尤其是免疫、腫瘤),且排名大多在四、五位;

-

2013-2020:其營收在全球藥企排名前三,市值也躋身前三;

-

2021其營收排第五、2022營收排第六;或許“不夠聚焦”是其此前“弱點”之一,因此,2022年4月,諾華將制藥和腫瘤兩大業務部門,合并為統一的創新藥物部;將更好提高管線專注度,增強競爭力并驅動協同增效;變革成效或將在未來幾年顯現。

02、2023:禮來、諾和諾德,“消費者”賽道,撐起數千億美元市值?

從2023上半年來看,似乎“賽道”邏輯更強一些。在消費者醫療強勢引領下,禮來、諾和諾德憑借“減肥神藥”撐起大健康美股TOP3的地位。

從2023年最新TOP10市值來看,排名前三:禮來、強生、諾和諾德。諾和諾德、禮來都是純藥企,而禮來更是幾乎以“空降”姿態位居全球大健康市值TOP1。

于此同時,禮來也成為2023年上半年股價表現最好的大型藥企,回報率高達28%;諾和諾德排名第三,回報率達18%。

這是否說明2023年開始,二級市場開始偏向于“賽道型”企業?

禮來:三年內,完成了“三級跳”

截至2023年6月25日,禮來的股價為459美元;尤其是在過去五年,股價飆升了279%,市值增加超過3000億美元。

近五年禮來股價飆升的原因,或可以歸結為以下幾個關鍵因素:

1、新藥研發與成功上市:禮來在過去幾年中推出了一系列創新藥物,并取得了上市成功。其中包括糖尿病藥物Trulicity、GLP-1/GIP雙激動劑Mounjaro、免疫腫瘤藥物Lartruvo、胰島素藥物Basaglar等。這些新藥的市場表現出色,為其帶來了可觀的收入和增長潛力,進而推動了股價的上升。

2、積極的臨床試驗結果:禮來在多個治療領域的臨床試驗中取得了積極的結果。尤其是阿爾茲海默癥新型藥物Donanemab,被整個華爾街和大健康領域都看好。

-

2023年5月3日,禮來宣布其治療早期阿爾茨海默病(AD)創新藥多奈單抗(Donanemab),在III期臨床試驗TRAILBLAZER-ALZ 2研究中達到主要終點和所有關鍵次要終點。當日其市值一夜暴漲近256億美元,一舉突破4000億美元瓶頸(是首個突破4000億美元市值的純藥企)。

3、前瞻性收購:近三年,禮來似乎將大筆收購以及授權引進布局在CGT(細胞和基因治療)領域。

-

2020年12月,以10.4億美元收購基因療法公司Prevail Therapeutics,開發基于改良AAV9載體的基因療法,來減緩或阻止神經退行性疾病,尤其是由溶酶體功能障礙引發的神經退行性疾病。

-

2022年10月,以約6.1億美元收購Akouos公司,囊獲精準基因療法(腺相關病毒AAV),以協助改善、恢復患者聽力喪失。

-

2023年5月,以總計超15億美元,與基因編輯公司Scribe Therapeutics達成合作,共同開發針對特定神經和神經肌肉疾病的“體內基因編輯療法”。

-

2023年6月,以總計超5億美元,與Verve Therapeutics合作,重點推進 Verve 針對脂蛋白 (a)的臨床前“體內基因編輯療法”。

4、全球消費市場需求增長:尤其是其手握兩款“流量密碼”Mounjaro、Tirzepatide。

GLP-1/GIP雙激動劑Mounjaro,是目前禮來已經在售的新藥,最早用于治療糖尿病,而當其減肥適應癥獲批后瞬間作為一款“減肥神藥”

-

點燃廣大消費者市場。據禮來2022年財報顯示,Mounjaro上市不到一年銷售額已達4.83億美元。分析師預計其2023年銷售額將達近20億美元,2030年銷售額可達300億美元。

-

同為“減肥神藥”的Tirzepatide(2023即將獲批),華爾街分析師預計,如果其適應癥都獲批,到2035年,其年總銷售額可能高達1000億美元。

不僅是市值飆升,隨著產品獲批以及市場放量,禮來是否將在近幾年躋身全球藥企營收TOP10甚至TOP5?我們也將持續關注。

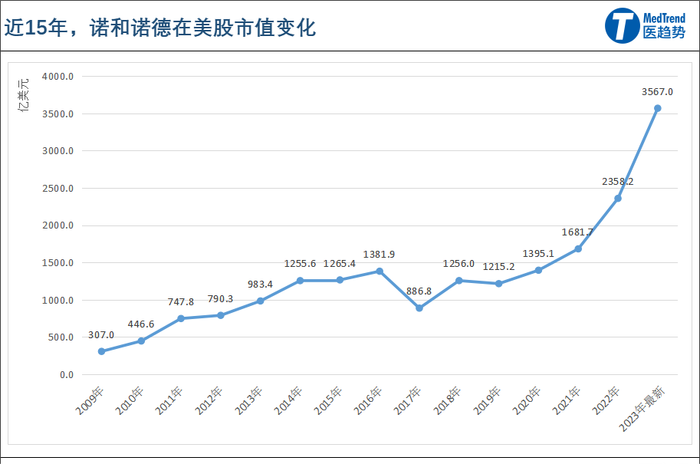

諾和諾德:三年內股價漲幅近150%,有望成為第二個市場破4000億美元的純藥企

諾和諾德是一家非常聚焦的丹麥藥企,專注于糖尿病治療和相關領域的創新藥物。2013-2022年,因為營收規模不大,其市值幾乎都排不進前五。

雖然諾和諾德2022年營收約259億美元(排名全球藥企第14),但二級市場仍給予巨大肯定,或許主要源自其重磅產品司美格魯肽。

司美格魯肽是一款GLP-1受體激動劑,2017年12月被美國FDA批準用于治療2型糖尿病患者。

2021年6月,司美格魯肽注射液Wegovy在美國獲批用于成人肥胖癥,成為全球首個用于體重管理的GLP-1受體激動劑。

2022年10月,馬斯克聲稱自己通過使用Wegovy,30天成功瘦身9公斤;自此,司美格魯肽成為了“減肥神藥”代名詞。

2022年,諾和諾德的司美格魯肽產品總營收109億美元,同比增幅達78%,成為首個年銷售額破百億美元的GLP-1類藥物。業績發布后,其市值升至歷年最高值超3770億美元。

諾和諾德一個專注糖尿病和代謝的企業,市值卻超過了制藥領域很多全才企業,除了有“超級單品”司美格魯肽的貢獻,或許專注一個賽道積累的護城河也超乎想象。

從市場份額來看,諾和諾德和禮來是全球GLP-1市場最大藥企。機會留給有準備的人,他們的市場如今變成了市值。

03、中國股市,支撐起大健康企業市值,創新、商業化缺一不可

對比十年以來,中國大健康企業市值,輪換的底層原因似乎更看重企業“業績”。

-

2021-2023年,大健康領域市值第一都是邁瑞醫療。

-

2017-2020年,頭把交椅上坐著的是恒瑞醫藥。

-

再往前三年:萊士、康美、云南白藥。

截止2023上半年,A股市值前十企業都是各自細分領域的龍頭。

港股市值前十企業主要為制藥、CXO、互聯網醫療、創新藥龍頭。

僅從商業化角度看,

制藥、疫苗領域:石藥集團、恒瑞醫藥、智飛生物、中國生物制藥,位列商業化前四。

-

本土商業化 TOP3 :智飛生物、中國生物制藥、恒瑞醫藥。

-

海外商業化 TOP3 :石藥集團、智飛生物、恒瑞醫藥。

然而若僅從海外營收來看,即便是表現最好的TOP3企業,平均海外營收也僅占總營收的6%。因此,出海仍然是中國傳統藥企的一大瓶頸。

創新藥領域:百濟神州商業化第一,且其2022海外營收占比41%。

醫療器械領域:邁瑞商業化第一,聯影醫療第六;且邁瑞醫療的海外營收表現很好,2022其海外營收占比39%。

縱觀這些市值頭部企業,在創新(產品、研發)、商業化(中國、海外)的實力缺一不可。如若沒有商業化,企業難以支撐自己走到未來;而如果沒有創新,未來的增長勢必成為企業發展的困境。

04、2023H1大健康頭部企業:美股半數下跌;中國僅2家上漲

截止2023上半年,對比美股、中股大健康企業來看,兩者的差距不僅在于體量差距,還在于面對“寒冬時節”的穩定性。

體量方面

-

美股市值百強里,有17家大健康企業(占比17%);整體市值占比TOP100總市值的12%,僅次于“科技類”、“金融類”企業。

-

A股市值百強里,僅有6家大健康企業,包含制藥、醫械、CXO、眼科連鎖、中藥各個細分領域。

截至2023年6月,中國大健康企業上市公司前20的總市值均值,與同行業的美國企業(算上匯率)差距達九倍。

穩定性方面

-

美股大健康市值TOP10,股價下跌的只有一半。

-

A股大健康市值TOP10,僅恒瑞醫藥+26%、云南白藥+2.3%;其他都下跌。跌幅前三:聯影醫療-18%、智飛生物-15%、愛美客-14%。

-

港股大健康市值TOP10,僅國藥+27.9%、艾美疫苗+111%;其他都下跌。跌幅前三:藥明生物-30%,京東健康-23%,中國生物制藥-21%。

無論是中國大健康企業在二級市場的地位“不高”,還是上個月科創板、港股18A大健康企業“集體失速”,或許仍然體現了投資者對中國大健康產業的信心不足。

作為全球最大資本市場,美股“高手如林”各類科技公司齊聚,萬億市值頻出;大健康企業仍然能在其中占據頭部地位。中國大健康企業在資本市場的地位何時趕超?